Cheniere Energy : :October 2011 : : : : : :

2 : :This presentation contains certain statements that are, or may be deemed to be, “forward-looking statements within the meaning of Section 27A of the Securities Act of : :1933, as amended, and Section 21E of the Securities Exchange Act of 1934, as amended”. All statements, other than statements of historical facts, included herein : :are “forward-looking statements.” Included among “forward-looking statements” are, among other things: : : statements relating to the construction or operation of each of our proposed liquefied natural gas, or LNG, terminals or our proposed pipelines or liquefaction facilities, : :or expansions or extensions thereof, including statements concerning the completion or expansion thereof by certain dates or at all, the costs related thereto and : :certain characteristics, including amounts of regasification, transportation, liquefaction and storage capacity, the number of storage tanks, LNG trains, docks, pipeline : :deliverability and the number of pipeline interconnections, if any; : : statements that we expect to receive an order from the Federal Energy Regulatory Commission, or FERC, authorizing us to construct and operate proposed LNG : :receiving terminals, liquefaction facilities or proposed pipelines by certain dates, or at all; : : statements regarding future levels of domestic natural gas production, supply or consumption; future levels of LNG imports into North America; sales of natural gas in : :North America or other markets; exports of LNG from North America; and the transportation, other infrastructure or prices related to natural gas, LNG or other energy : :sources or hydrocarbon products; : : statements regarding any financing or refinancing transactions or arrangements, or ability to enter into such transactions or arrangements, whether on the part of : :Cheniere Energy, Inc., or Cheniere, or any subsidiary or at the project level; : : statements regarding any commercial arrangements presently contracted, optioned or marketed, or potential arrangements, to be performed substantially in the : :future, including any cash distributions and revenues anticipated to be received and the anticipated timing thereof, and statements regarding the amounts of total LNG : :regasification, liquefaction or storage capacity that are, or may become, subject to such commercial arrangements; : : statements regarding counterparties to our commercial contracts, construction contracts and other contracts; : : statements regarding any business strategy, any business plans or any other plans, forecasts, projections or objectives, including potential revenues and capital : :expenditures, any or all of which are subject to change; : : statements regarding legislative, governmental, regulatory, administrative or other public body actions, requirements, permits, investigations, proceedings or : :decisions; : : statements regarding our anticipated LNG and natural gas marketing activities; and : : any other statements that relate to non-historical or future information. : : : :These forward-looking statements are often identified by the use of terms and phrases such as “achieve,” “anticipate,” “believe,” “contemplate,” “develop,” “estimate,” : :“example,” “expect,” “forecast,” “opportunities,” “plan,” “potential,” “project,” “propose,” “subject to,” and similar terms and phrases. Although we believe that the : :expectations reflected in these forward-looking statements are reasonable, they do involve assumptions, risks and uncertainties, and these expectations may prove to : :be incorrect. You should not place undue reliance on these forward-looking statements, which speak only as of the date of this presentation. Our actual results could : :differ materially from those anticipated in these forward-looking statements as a result of a variety of factors, including those discussed in “Risk Factors” in the : :Cheniere Energy, Inc. Annual Report on Form 10-K filed with the Securities and Exchange Commission on March 5, 2011, which are incorporated by reference into : :this presentation. All forward-looking statements attributable to us or persons acting on our behalf are expressly qualified in their entirety by these ”Risk Factors”. : :These forward-looking statements are made as of the date of this presentation, and we undertake no obligation to publicly update or revise any forward-looking : :statements. : :Forward Looking Statements : :1 : : : :

CHENIERE ENERGY : :Overview : : : :

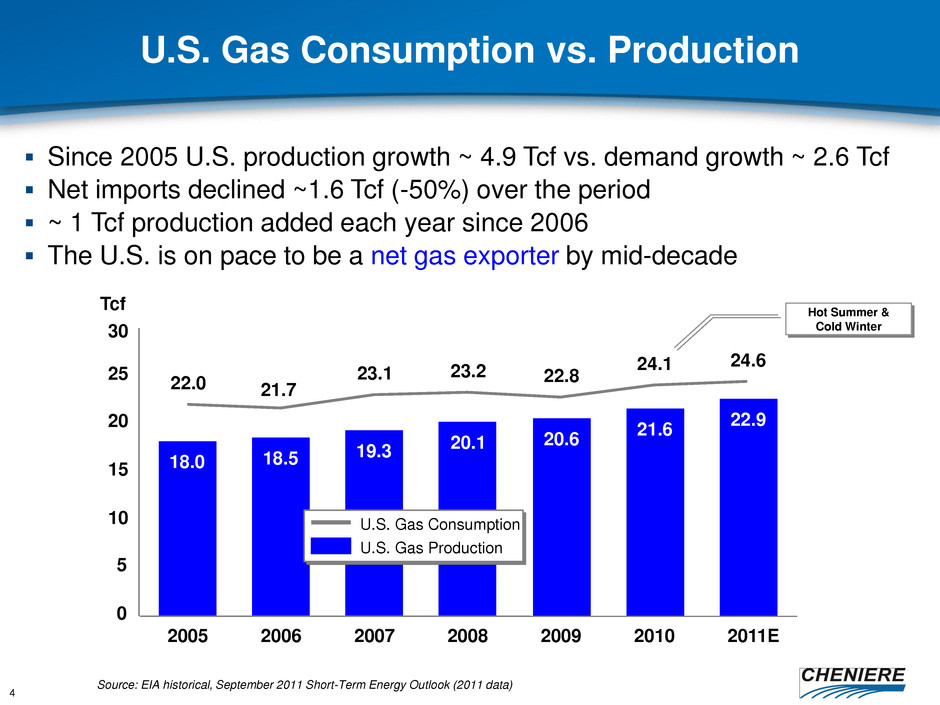

4 : :U.S. Gas Consumption vs. Production : :Source: EIA historical, September 2011 Short-Term Energy Outlook (2011 data) : :Hot Summer & : :Cold Winter : : Since 2005 U.S. production growth ~ 4.9 Tcf vs. demand growth ~ 2.6 Tcf : : Net imports declined ~1.6 Tcf (-50%) over the period : : ~ 1 Tcf production added each year since 2006 : : The U.S. is on pace to be a net gas exporter by mid-decade : :US Gas Production : :18.0 18.5 : :19.3 20.1 : :20.6 : :21.6 : :22.9 : :22.0 21.7 : :23.1 23.2 22.8 : :24.1 24.6 : :0 : :5 : :10 : :15 : :20 : :25 : :30 : :2005 2006 2007 2008 2009 2010 2011E : :Tcf : :U.S. Gas Consumption : :U.S. Gas Production : : : :

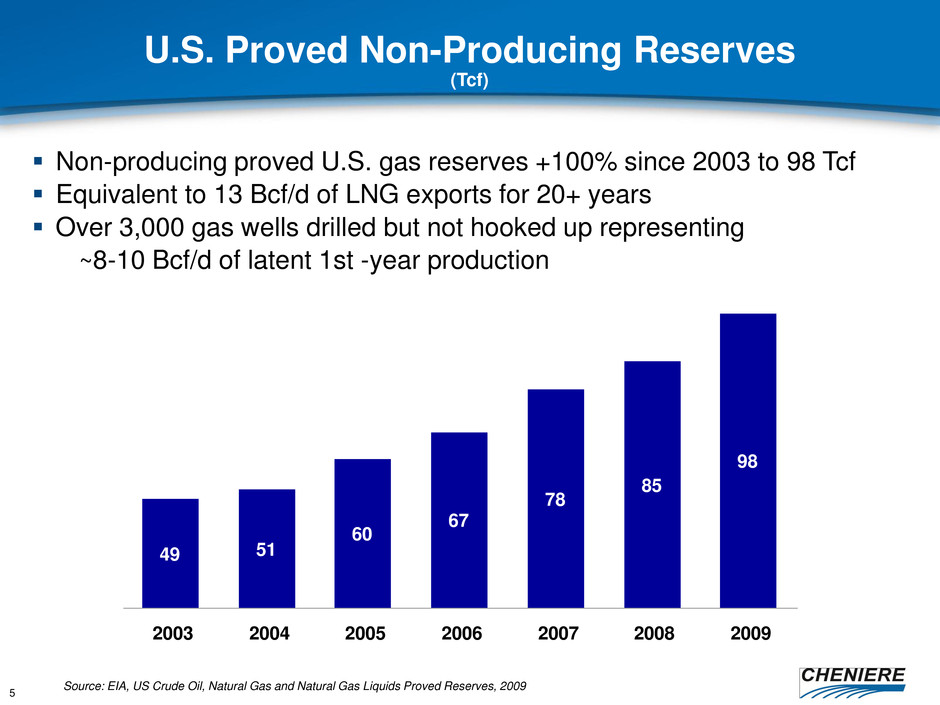

5 : :U.S. Proved Non-Producing Reserves : :Source: EIA, US Crude Oil, Natural Gas and Natural Gas Liquids Proved Reserves, 2009 : : Non-producing proved U.S. gas reserves +100% since 2003 to 98 Tcf : : Equivalent to 13 Bcf/d of LNG exports for 20+ years : : Over 3,000 gas wells drilled but not hooked up representing : :~8-10 Bcf/d of latent 1st -year production : :49 51 : :60 : :67 : :78 : :85 : :98 : :2003 2004 2005 2006 2007 2008 2009 : :(Tcf) : : : :

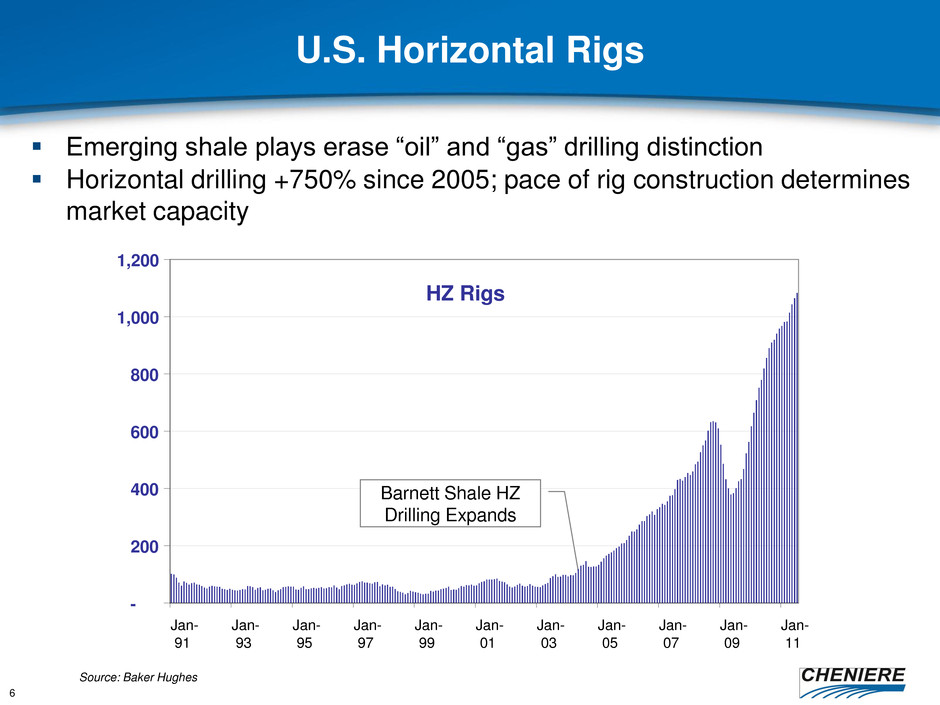

6 : : Emerging shale plays erase “oil” and “gas” drilling distinction : : Horizontal drilling +750% since 2005; pace of rig construction determines : :market capacity : :U.S. Horizontal Rigs : :Source: Baker Hughes : :HZ Rigs : :Barnett Shale HZ : :Drilling Expands : :- : :200 : :400 : :600 : :800 : :1,000 : :1,200 : :Jan- : :91 : :Jan- : :93 : :Jan- : :95 : :Jan- : :97 : :Jan- : :99 : :Jan- : :01 : :Jan- : :03 : :Jan- : :05 : :Jan- : :07 : :Jan- : :09 : :Jan- : :11 : : : :

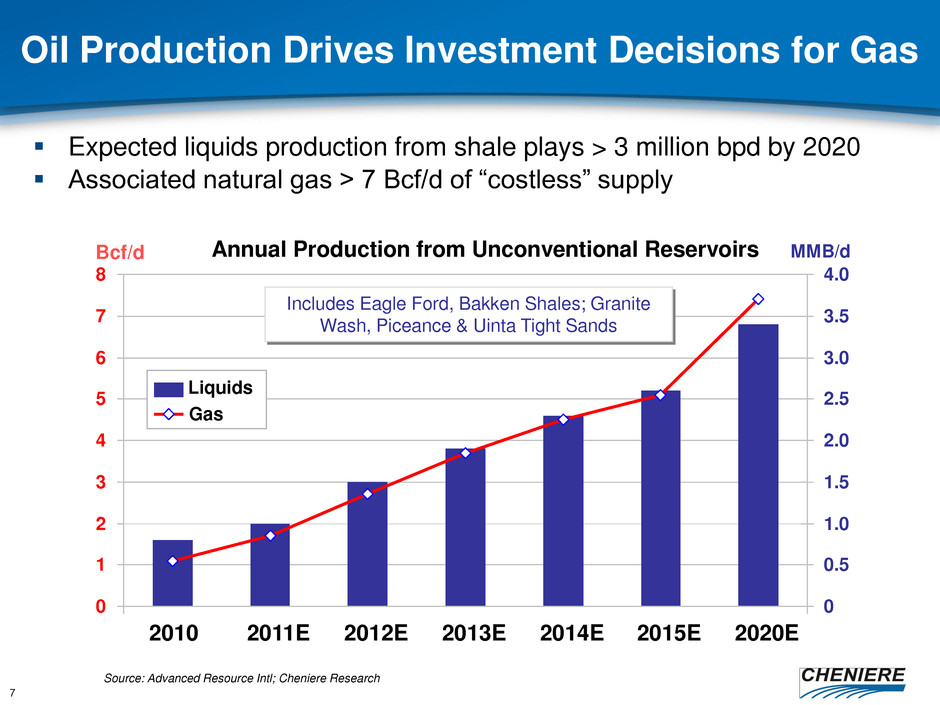

7 : :Oil Production Drives Investment Decisions for Gas : :Bcf/d MMB/d : :Source: Advanced Resource Intl; Cheniere Research : : Expected liquids production from shale plays > 3 million bpd by 2020 : : Associated natural gas > 7 Bcf/d of “costless” supply : :0 : :1 : :2 : :3 : :4 : :5 : :6 : :7 : :8 : :2010 2011E 2012E 2013E 2014E 2015E 2020E : :0 : :0.5 : :1.0 : :1.5 : :2.0 : :2.5 : :3.0 : :3.5 : :4.0 : :Includes Eagle Ford, Bakken Shales; Granite : :Wash, Piceance & Uinta Tight Sands : :Liquids : :Gas : :Annual Production from Unconventional Reservoirs : : : :

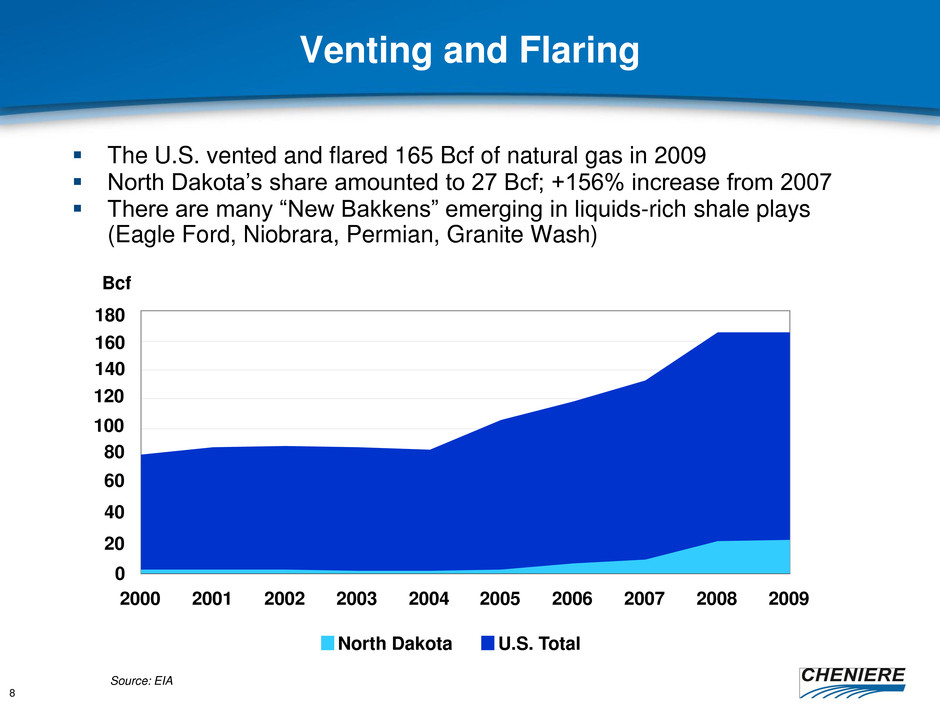

8 : :Venting and Flaring : : The U.S. vented and flared 165 Bcf of natural gas in 2009 : : North Dakota’s share amounted to 27 Bcf; +156% increase from 2007 : : There are many “New Bakkens” emerging in liquids-rich shale plays : :(Eagle Ford, Niobrara, Permian, Granite Wash) : :Source: EIA : :0 : :20 : :40 : :60 : :80 : :100 : :120 : :140 : :160 : :180 : :2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 : :Bcf : :North Dakota U.S. Total : : : :

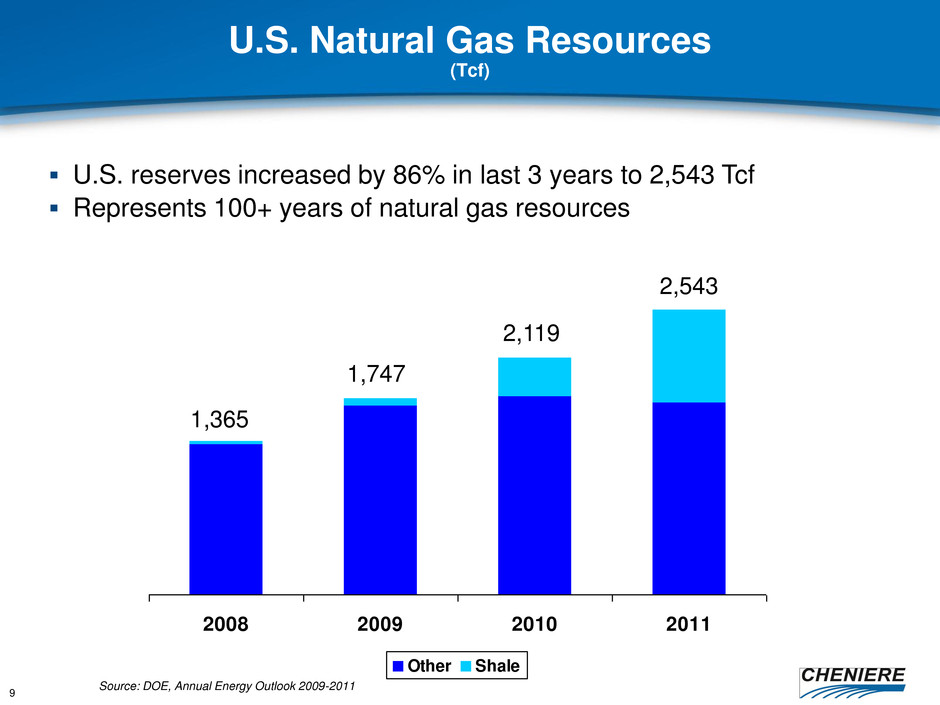

9 : :U.S. Natural Gas Resources : :(Tcf) : :Source: DOE, Annual Energy Outlook 2009-2011 : :2008 2009 2010 2011 : : Other Shale : : U.S. reserves increased by 86% in last 3 years to 2,543 Tcf : : Represents 100+ years of natural gas resources : :1,365 : :1,747 : :2,119 : :2,543 : : : :

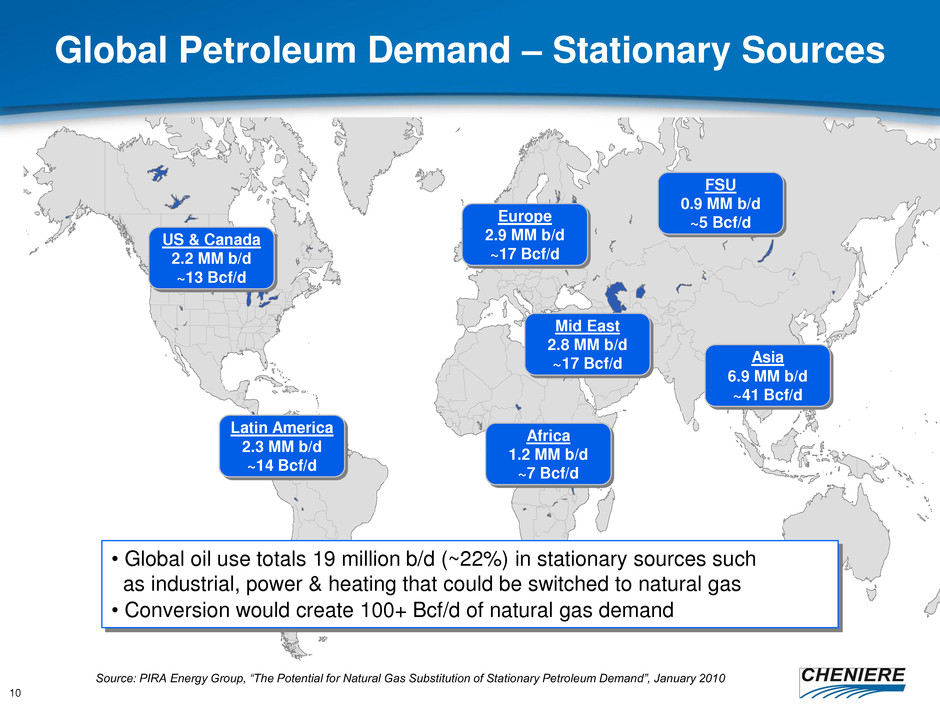

10 : :Global Petroleum Demand – Stationary Sources : :Asia : :6.9 MM b/d : :~41 Bcf/d : :Europe : :2.9 MM b/d : :~17 Bcf/d : :Mid East : :2.8 MM b/d : :~17 Bcf/d : :Latin America : :2.3 MM b/d : :~14 Bcf/d : :FSU : :0.9 MM b/d : :~5 Bcf/d : :Africa : :1.2 MM b/d : :~7 Bcf/d : :US & Canada : :2.2 MM b/d : :~13 Bcf/d : :• Global oil use totals 19 million b/d (~22%) in stationary sources such : : as industrial, power & heating that could be switched to natural gas : :• Conversion would create 100+ Bcf/d of natural gas demand : :Source: PIRA Energy Group, “The Potential for Natural Gas Substitution of Stationary Petroleum Demand”, January 2010 : : : :

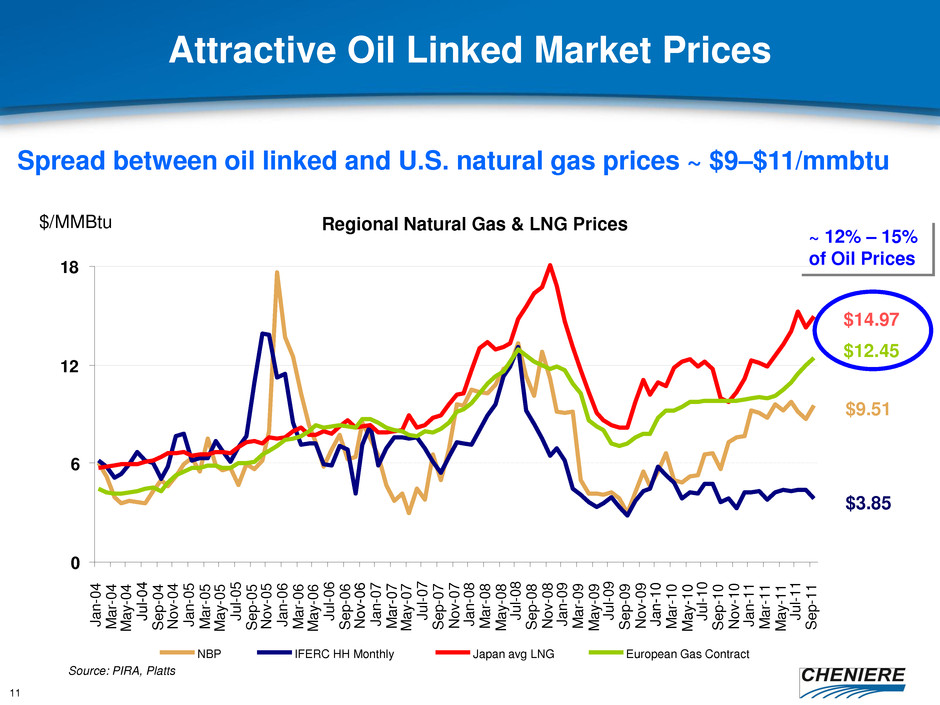

11 : :Attractive Oil Linked Market Prices : :~ 12% – 15% : :of Oil Prices : :Source: PIRA, Platts : :$3.85 : :$9.51 : :$14.97 : :$12.45 : :Regional Natural Gas & LNG Prices : :0 : :6 : :12 : :18 : :Ja : : n : : -0 : : 4 : : : :M : : a : : r- : : 0 : : 4 : : : :M : : a : : y- : : 0 : : 4 : : : :J : : u : : l- : : 0 : : 4 : : : :Se : : p : : -0 : : 4 : : : :N : : o : : v- : : 0 : : 4 : : : :Ja : : n : : -0 : : 5 : : : :M : : a : : r- : : 0 : : 5 : : : :M : : a : : y- : : 0 : : 5 : : : :Ju : : l- : : 0 : : 5 : : : :Se : : p : : -0 : : 5 : : : :N : : o : : v- : : 0 : : 5 : : : :Ja : : n : : -0 : : 6 : : : :M : : a : : r- : : 0 : : 6 : : : :M : : a : : y- : : 0 : : 6 : : : :Ju : : l- : : 0 : : 6 : : : :S : : e : : p : : -0 : : 6 : : : :N : : o : : v- : : 0 : : 6 : : : :Ja : : n : : -0 : : 7 : : : :M : : a : : r- : : 0 : : 7 : : : :M : : a : : y- : : 0 : : 7 : : : :Ju : : l- : : 0 : : 7 : : : :S : : e : : p : : -0 : : 7 : : : :N : : o : : v- : : 0 : : 7 : : : :Ja : : n : : -0 : : 8 : : : :M : : a : : r- : : 0 : : 8 : : : :M : : a : : y- : : 0 : : 8 : : : :Ju : : l- : : 0 : : 8 : : : :S : : e : : p : : -0 : : 8 : : : :N : : o : : v- : : 0 : : 8 : : : :Ja : : n : : -0 : : 9 : : : :M : : a : : r- : : 0 : : 9 : : : :M : : a : : y- : : 0 : : 9 : : : :Ju : : l- : : 0 : : 9 : : : :S : : e : : p : : -0 : : 9 : : : :N : : o : : v- : : 0 : : 9 : : : :J : : a : : n : : -1 : : 0 : : : :M : : a : : r- : : 1 : : 0 : : : :M : : a : : y- : : 1 : : 0 : : : :Ju : : l- : : 1 : : 0 : : : :Se : : p : : -1 : : 0 : : : :N : : o : : v- : : 1 : : 0 : : : :Ja : : n : : -1 : : 1 : : : :M : : a : : r- : : 1 : : 1 : : : :M : : a : : y- : : 1 : : 1 : : : :Ju : : l- : : 1 : : 1 : : : :S : : e : : p : : -1 : : 1 : : : :$/MMBtu : :NBP IFERC HH Monthly Japan avg LNG European Gas Contract : :Spread between oil linked and U.S. natural gas prices ~ $9–$11/mmbtu : : : :

12 : :Proposed Liquefaction Project will Transform Sabine : :into Bi-directional Import / Export Facility : :Current Facility : : 853 acres in Cameron Parish, LA : : 40 ft ship channel 3.7 miles from coast : : 2 berths; 4 dedicated tugs : : 5 LNG storage tanks (17 Bcf of storage) : : 4.3 Bcf/d peak regasification capacity : : 5.3 Bcf/d of pipeline interconnection to the : :U.S. pipeline network : :Liquefaction Expansion : : Up to four liquefaction trains designed with : :ConocoPhillips’ Optimized Cascade® : :Process technology : : Six GE LM2500+ G4 gas turbine driven : :refrigerant compressors per train : : Gas treating and environmental : :compliance : : Modifications to the Creole Trail P/L : : Sixth tank for fourth liquefaction train : :Existing : :operational : :facility : : Proposed : :expansion : : : :

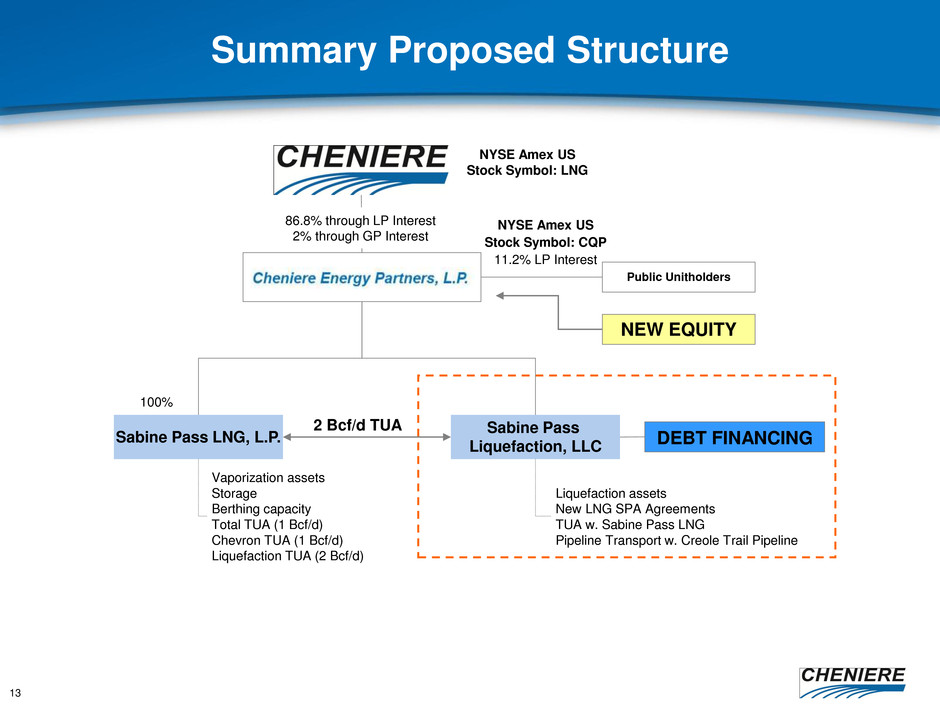

13 : :Summary Proposed Structure : :Sabine Pass LNG, L.P. : : : : : : : : : :86.8% through LP Interest : :2% through GP Interest : :NYSE Amex US : :Stock Symbol: LNG : :NYSE Amex US : :Stock Symbol: CQP : :11.2% LP Interest : :Public Unitholders : :Sabine Pass : :Liquefaction, LLC : :Vaporization assets : :Storage : :Berthing capacity : :Total TUA (1 Bcf/d) : :Chevron TUA (1 Bcf/d) : :Liquefaction TUA (2 Bcf/d) : :100% : : : :Liquefaction assets : :New LNG SPA Agreements : :TUA w. Sabine Pass LNG : :Pipeline Transport w. Creole Trail Pipeline : : 2 Bcf/d TUA : :DEBT FINANCING : : : :NEW EQUITY : : : : : :

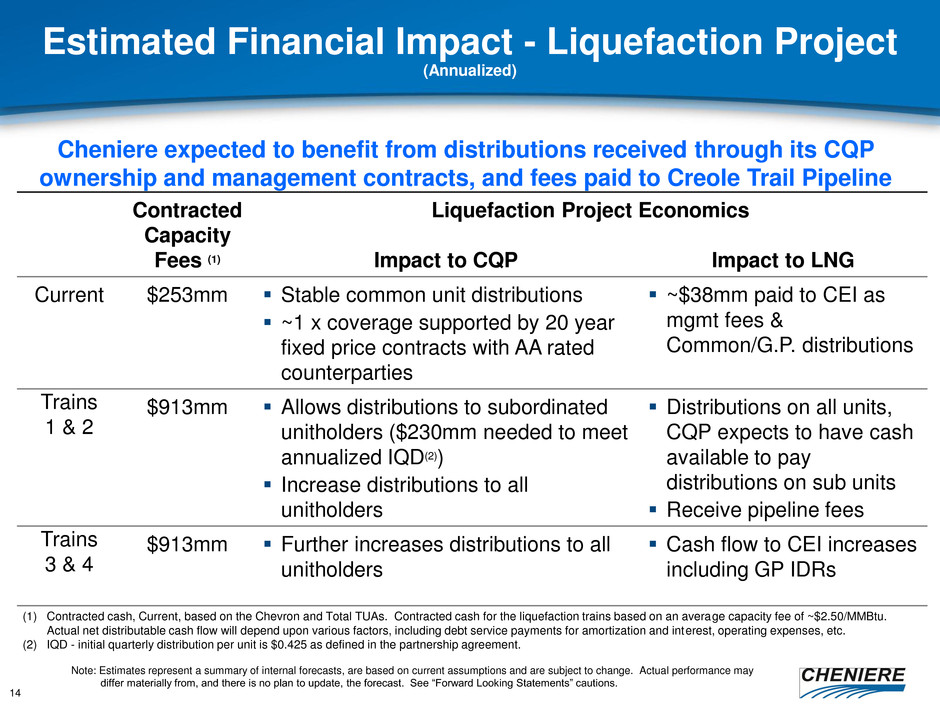

14 : :Estimated Financial Impact - Liquefaction Project : :(Annualized) : :Contracted : :Capacity : :Fees (1) : :Liquefaction Project Economics : :Impact to CQP Impact to LNG : :Current $253mm Stable common unit distributions : : ~1 x coverage supported by 20 year : :fixed price contracts with AA rated : :counterparties : : ~$38mm paid to CEI as : :mgmt fees & : :Common/G.P. distributions : :Trains : :1 & 2 : : : :$913mm Allows distributions to subordinated : :unitholders ($230mm needed to meet : :annualized IQD(2)) : : Increase distributions to all : :unitholders : : Distributions on all units, : :CQP expects to have cash : :available to pay : :distributions on sub units : : Receive pipeline fees : :Trains : :3 & 4 : : : :$913mm Further increases distributions to all : :unitholders : : Cash flow to CEI increases : :including GP IDRs : :(1) Contracted cash, Current, based on the Chevron and Total TUAs. Contracted cash for the liquefaction trains based on an average capacity fee of ~$2.50/MMBtu. : :Actual net distributable cash flow will depend upon various factors, including debt service payments for amortization and interest, operating expenses, etc. : :(2) IQD - initial quarterly distribution per unit is $0.425 as defined in the partnership agreement. : :Note: Estimates represent a summary of internal forecasts, are based on current assumptions and are subject to change. Actual performance may : :differ materially from, and there is no plan to update, the forecast. See “Forward Looking Statements” cautions. : :Cheniere expected to benefit from distributions received through its CQP : :ownership and management contracts, and fees paid to Creole Trail Pipeline : : : :

CHENIERE ENERGY : :Sabine Pass LNG: Liquefaction Project : : : :

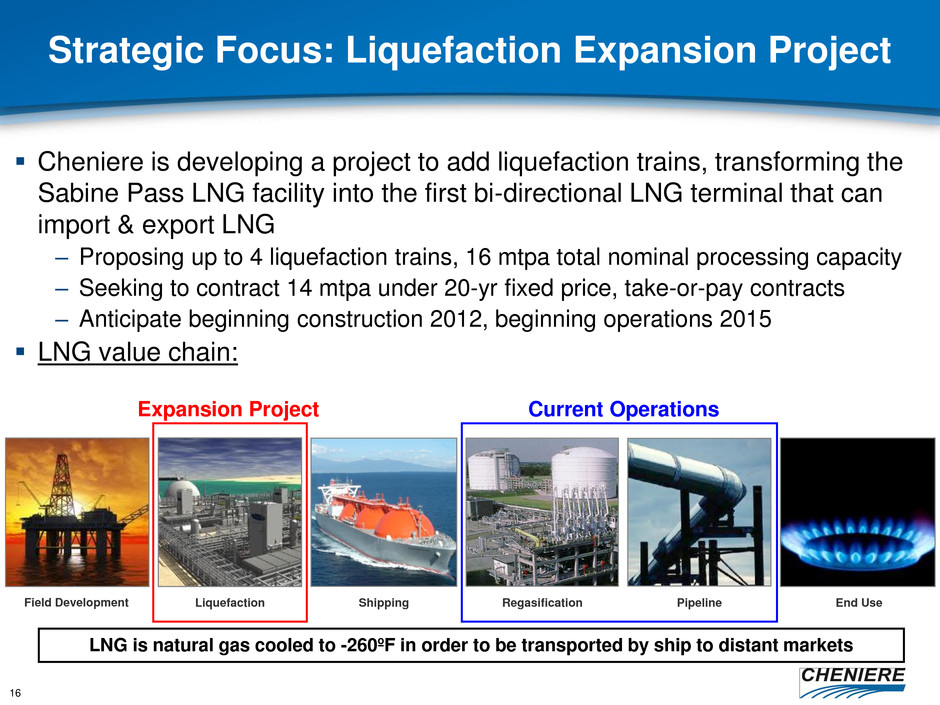

16 : :Strategic Focus: Liquefaction Expansion Project : : Cheniere is developing a project to add liquefaction trains, transforming the : :Sabine Pass LNG facility into the first bi-directional LNG terminal that can : :import & export LNG : :– Proposing up to 4 liquefaction trains, 16 mtpa total nominal processing capacity : :– Seeking to contract 14 mtpa under 20-yr fixed price, take-or-pay contracts : :– Anticipate beginning construction 2012, beginning operations 2015 : : LNG value chain: : :Field Development Liquefaction Shipping Regasification Pipeline End Use : :Current Operations Expansion Project : :LNG is natural gas cooled to -260ºF in order to be transported by ship to distant markets : : : :

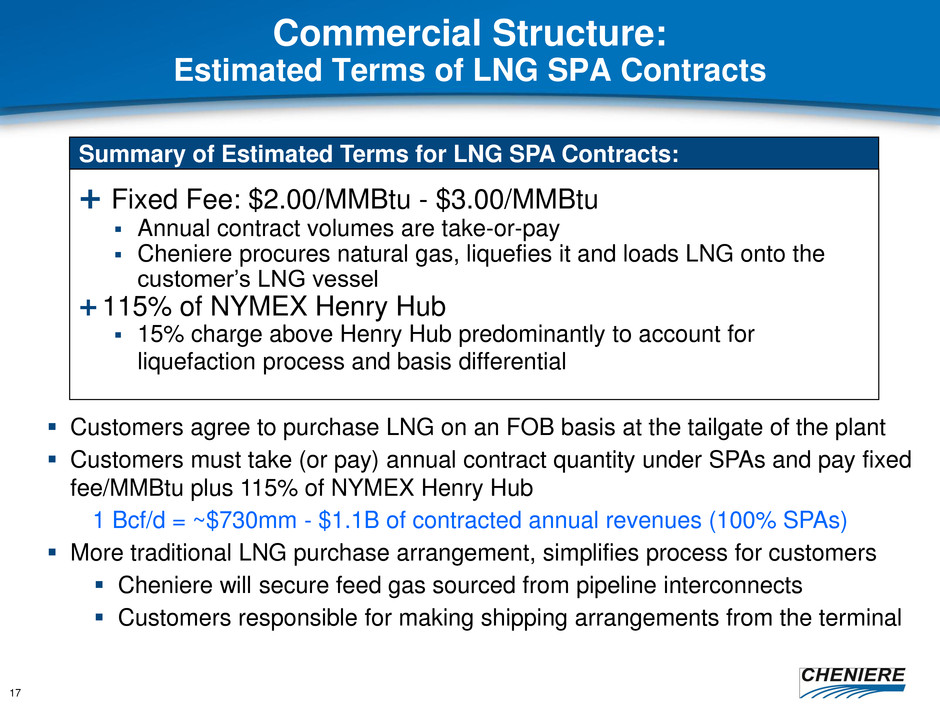

17 : : Fixed Fee: $2.00/MMBtu - $3.00/MMBtu : : Annual contract volumes are take-or-pay : : Cheniere procures natural gas, liquefies it and loads LNG onto the : :customer’s LNG vessel : :115% of NYMEX Henry Hub : : 15% charge above Henry Hub predominantly to account for : :liquefaction process and basis differential : :Commercial Structure: : :Estimated Terms of LNG SPA Contracts : : Customers agree to purchase LNG on an FOB basis at the tailgate of the plant : : Customers must take (or pay) annual contract quantity under SPAs and pay fixed : :fee/MMBtu plus 115% of NYMEX Henry Hub : : 1 Bcf/d = ~$730mm - $1.1B of contracted annual revenues (100% SPAs) : : More traditional LNG purchase arrangement, simplifies process for customers : : Cheniere will secure feed gas sourced from pipeline interconnects : : Customers responsible for making shipping arrangements from the terminal : :Summary of Estimated Terms for LNG SPA Contracts: : : : :

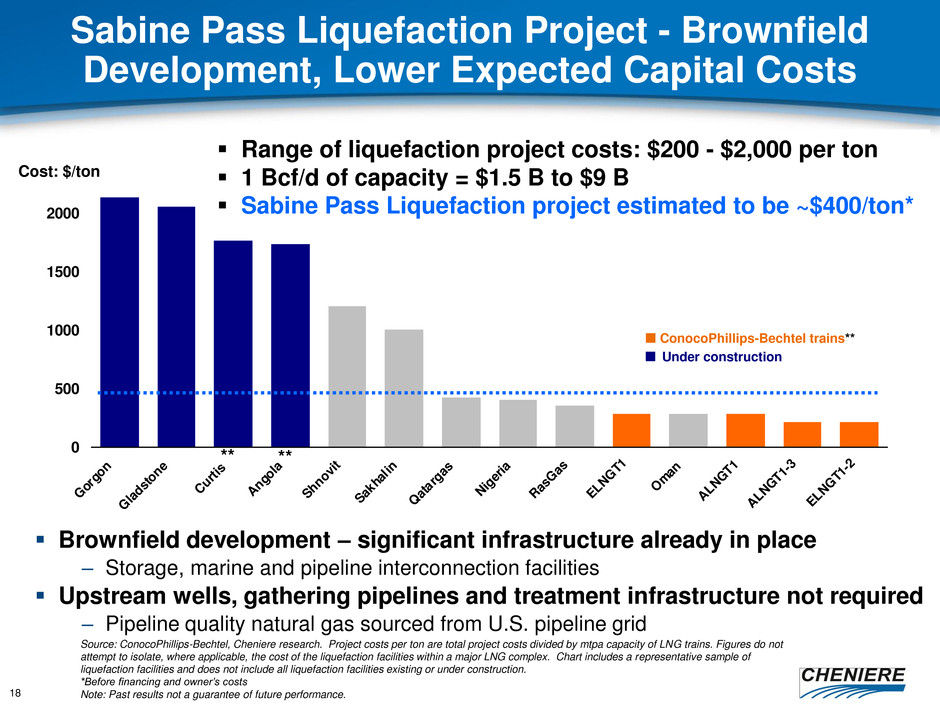

18 : :0 : : 500 : : 1000 : : 1500 : : 2000 : : Go : : rgo : : n : : Gla : : dst : : on : : e : : Cu : : rtis : : An : : gol : : a : : Sh : : no : : vit : : Sak : : hal : : in : : Qa : : tar : : gas : : Nig : : eria : : Ra : : sG : : as : : EL : : NG : : T1 : : Om : : an : : AL : : NG : : T1 : : AL : : NG : : T1- : : 3 : : EL : : NG : : T1- : : 2 : : Sabine Pass Liquefaction Project - Brownfield : :Development, Lower Expected Capital Costs : :Source: ConocoPhillips-Bechtel, Cheniere research. Project costs per ton are total project costs divided by mtpa capacity of LNG trains. Figures do not : :attempt to isolate, where applicable, the cost of the liquefaction facilities within a major LNG complex. Chart includes a representative sample of : :liquefaction facilities and does not include all liquefaction facilities existing or under construction. : :*Before financing and owner’s costs : :Note: Past results not a guarantee of future performance. : :ConocoPhillips-Bechtel trains** : :Cost: $/ton : : Brownfield development – significant infrastructure already in place : :– Storage, marine and pipeline interconnection facilities : : Upstream wells, gathering pipelines and treatment infrastructure not required : :– Pipeline quality natural gas sourced from U.S. pipeline grid : :Under construction : :** ** : : Range of liquefaction project costs: $200 - $2,000 per ton : : 1 Bcf/d of capacity = $1.5 B to $9 B : : Sabine Pass Liquefaction project estimated to be ~$400/ton* : : : :

19 : :Engineering, Procurement & Construction Contract : : : : Cheniere has engaged Bechtel Corporation (“Bechtel”) to complete front end : :engineering and design (“FEED”) work and negotiate a fixed price, lump-sum, : :turnkey EPC contract for the liquefaction project and interconnection with Sabine : :Pass’s existing facilities : : Negotiated terms expected to include: Contract price, customary warranties, : :liquidated damages, etc. : : Estimated construction time is approximately 36-42 months per train : : Bechtel is one of the largest contractors in the world and has successfully : :constructed LNG terminals using the ConocoPhillips Cascade technology : : Bechtel was the EPC contractor on the first phase of the Sabine Pass terminal, : :which was constructed with a lump-sum, turnkey contract, on time and within : :budget : :Negotiating fixed price, lump-sum, turnkey EPC contract with Bechtel; : :Estimated completion of FEED and capital cost estimates by 2H11 : : : :

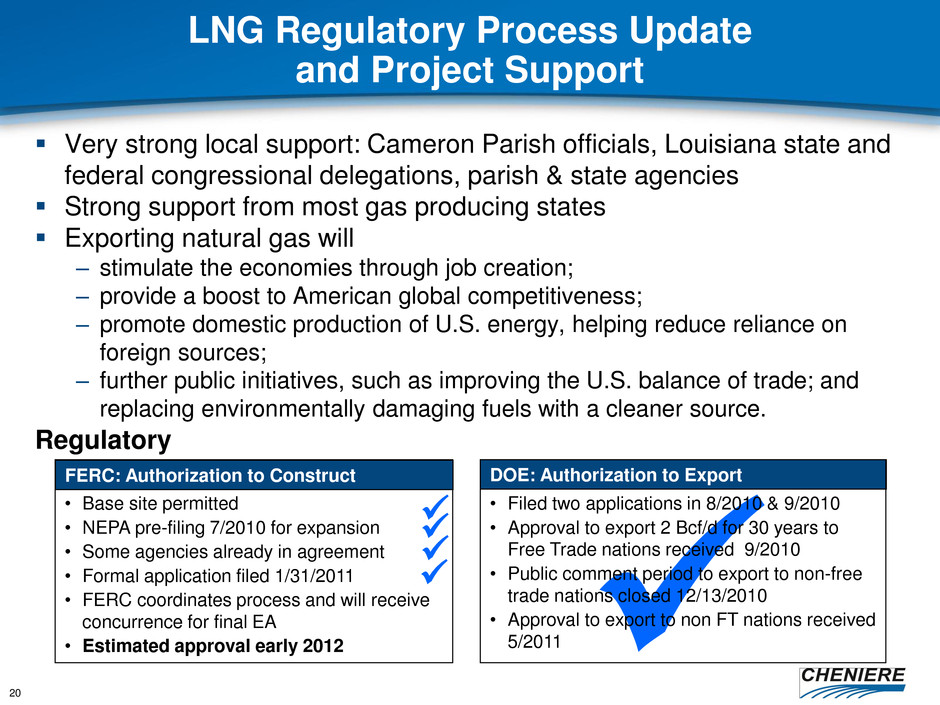

20 : : : : : :• Base site permitted : :• NEPA pre-filing 7/2010 for expansion : :• Some agencies already in agreement : :• Formal application filed 1/31/2011 : :• FERC coordinates process and will receive : :concurrence for final EA : :• Estimated approval early 2012 : : : : : : : : : :LNG Regulatory Process Update : :and Project Support : : Very strong local support: Cameron Parish officials, Louisiana state and : :federal congressional delegations, parish & state agencies : : Strong support from most gas producing states : : Exporting natural gas will : :– stimulate the economies through job creation; : :– provide a boost to American global competitiveness; : :– promote domestic production of U.S. energy, helping reduce reliance on : :foreign sources; : :– further public initiatives, such as improving the U.S. balance of trade; and : :replacing environmentally damaging fuels with a cleaner source. : :Regulatory : : : : : : : :FERC: Authorization to Construct DOE: Authorization to Export : : : : : :• Filed two applications in 8/2010 & 9/2010 : :• Approval to export 2 Bcf/d for 30 years to : :Free Trade nations received 9/2010 : :• Public comment period to export to non-free : :trade nations closed 12/13/2010 : :• Approval to export to non FT nations received : :5/2011 : : : :

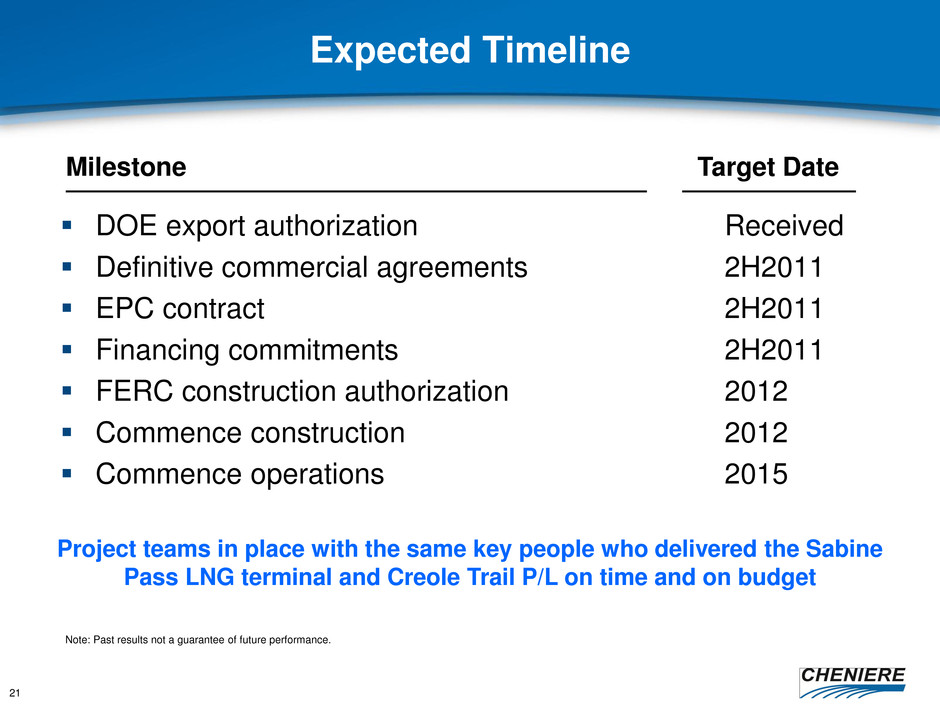

21 : :Expected Timeline : : DOE export authorization Received : : Definitive commercial agreements 2H2011 : : EPC contract 2H2011 : : Financing commitments 2H2011 : : FERC construction authorization 2012 : : Commence construction 2012 : : Commence operations 2015 : :Milestone Target Date : :Note: Past results not a guarantee of future performance. : :Project teams in place with the same key people who delivered the Sabine : :Pass LNG terminal and Creole Trail P/L on time and on budget : : : :

CHENIERE ENERGY : :LNG Fundamentals : : : :

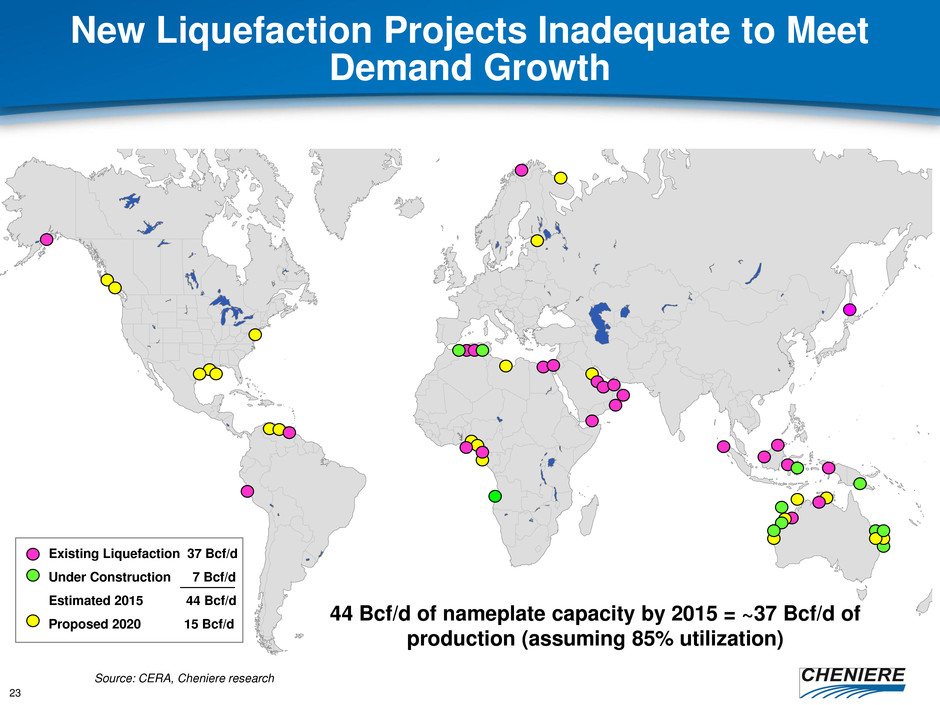

23 : :New Liquefaction Projects Inadequate to Meet : :Demand Growth : :Source: CERA, Cheniere research : :Existing Liquefaction 37 Bcf/d : :Under Construction 7 Bcf/d : :Proposed 2020 15 Bcf/d : :Estimated 2015 44 Bcf/d : :44 Bcf/d of nameplate capacity by 2015 = ~37 Bcf/d of : :production (assuming 85% utilization) : : : :

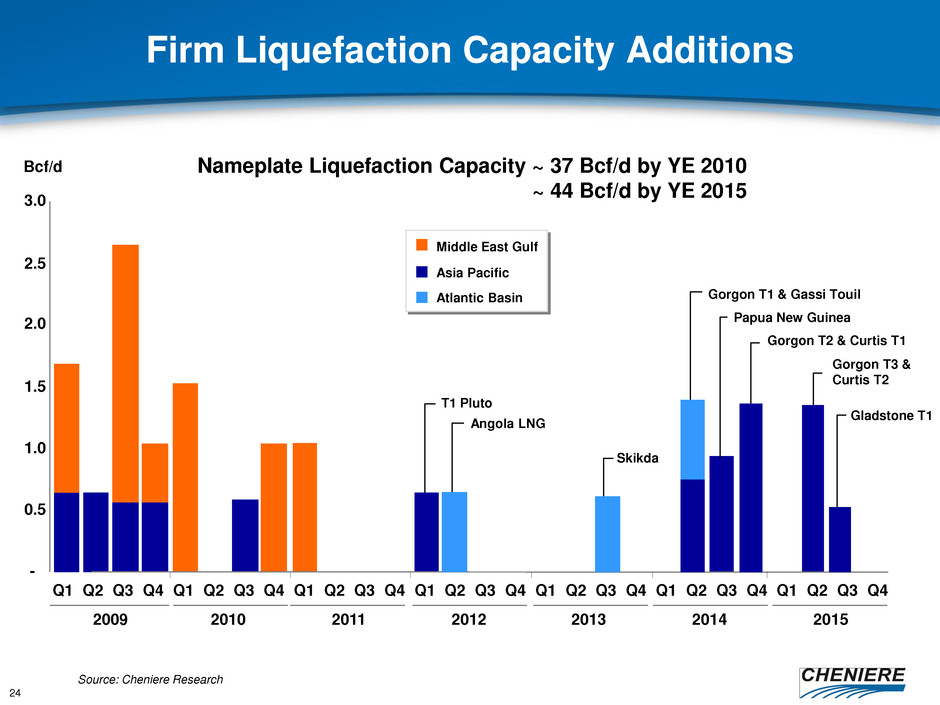

24 : :Q4 Q1 Q1 Q1 Q1 Q1 Q2 Q2 Q1 Q2 Q3 Q2 Q3 Q4 Q2 Q3 Q4 Q2 Q3 Q4 Q2 Q3 Q4 Q3 Q4 Q1 Q3 Q4 : :Firm Liquefaction Capacity Additions : :Source: Cheniere Research : :- : :0.5 : :1.0 : :1.5 : :2.0 : :2.5 : :3.0 : :Bcf/d : :Middle East Gulf : :Asia Pacific : :Atlantic Basin : :Nameplate Liquefaction Capacity ~ 37 Bcf/d by YE 2010 : : ~ 44 Bcf/d by YE 2015 : :2009 2010 2011 2012 2013 2014 2015 : :Angola LNG : :Skikda : :Gorgon T1 & Gassi Touil : :Papua New Guinea : :Gorgon T2 & Curtis T1 : :Gorgon T3 & : :Curtis T2 : :Gladstone T1 : :T1 Pluto : : : :

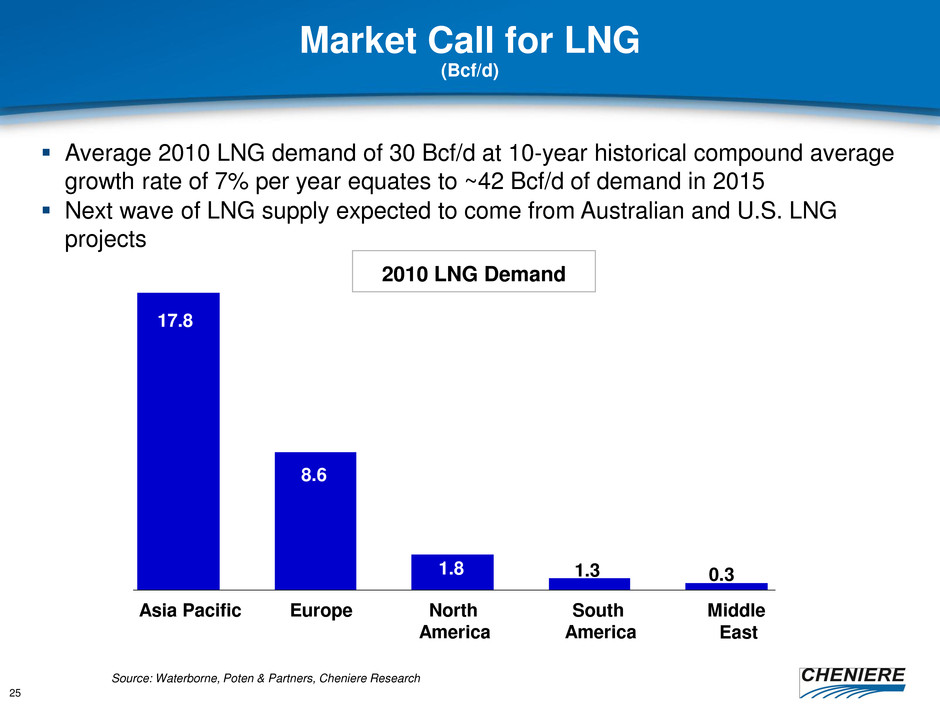

25 : :Market Call for LNG : :(Bcf/d) : : Average 2010 LNG demand of 30 Bcf/d at 10-year historical compound average : :growth rate of 7% per year equates to ~42 Bcf/d of demand in 2015 : : Next wave of LNG supply expected to come from Australian and U.S. LNG : :projects : :17.8 : : 8.6 : : 1.8 1.3 0.3 : :Asia Pacific Europe North : :America : :South : :America : :Middle : :East : :2010 LNG Demand : :Source: Waterborne, Poten & Partners, Cheniere Research : : : :

CHENIERE ENERGY : :Financial : : : :

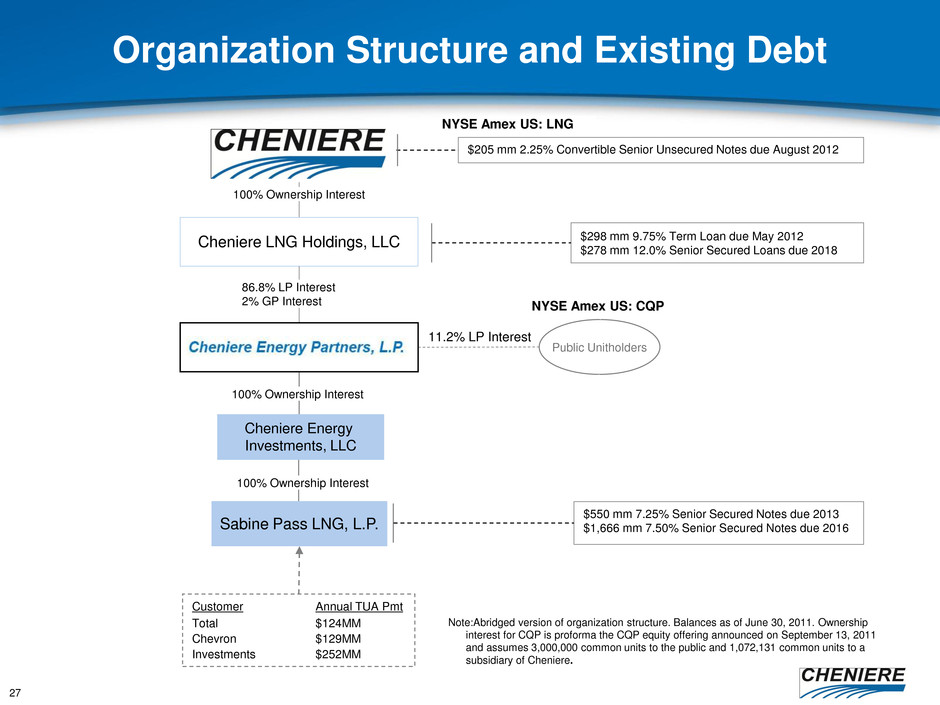

27 : :11.2% LP Interest : :Organization Structure and Existing Debt : :Cheniere Energy : :Investments, LLC : :100% Ownership Interest : : : :100% Ownership Interest : :Cheniere LNG Holdings, LLC : : : : : : : :$205 mm 2.25% Convertible Senior Unsecured Notes due August 2012 : : : :$550 mm 7.25% Senior Secured Notes due 2013 : :$1,666 mm 7.50% Senior Secured Notes due 2016 : : : :86.8% LP Interest : :2% GP Interest : :NYSE Amex US: LNG : :NYSE Amex US: CQP : :3 : :$298 mm 9.75% Term Loan due May 2012 : :$278 mm 12.0% Senior Secured Loans due 2018 : :Note:Abridged version of organization structure. Balances as of June 30, 2011. Ownership : :interest for CQP is proforma the CQP equity offering announced on September 13, 2011 : :and assumes 3,000,000 common units to the public and 1,072,131 common units to a : :subsidiary of Cheniere. : :Customer Annual TUA Pmt : :Total $124MM : :Chevron $129MM : :Investments $252MM : :Sabine Pass LNG, L.P. : :100% Ownership Interest : :Public Unitholders : : : :

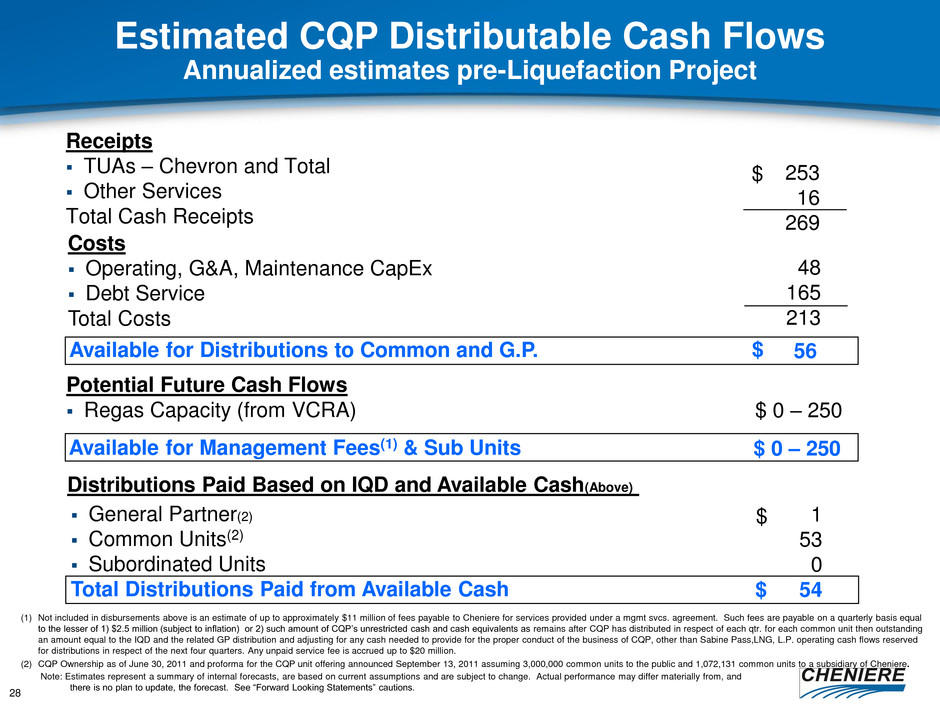

28 : :$ : :$ : : $ 0 – 250 : :Estimated CQP Distributable Cash Flows : :Annualized estimates pre-Liquefaction Project : :Receipts : : TUAs – Chevron and Total : : Other Services : :Total Cash Receipts : :Note: Estimates represent a summary of internal forecasts, are based on current assumptions and are subject to change. Actual performance may differ materially from, and : :there is no plan to update, the forecast. See “Forward Looking Statements” cautions. : :Available for Distributions to Common and G.P. : :(1) Not included in disbursements above is an estimate of up to approximately $11 million of fees payable to Cheniere for services provided under a mgmt svcs. agreement. Such fees are payable on a quarterly basis equal : :to the lesser of 1) $2.5 million (subject to inflation) or 2) such amount of CQP’s unrestricted cash and cash equivalents as remains after CQP has distributed in respect of each qtr. for each common unit then outstanding : :an amount equal to the IQD and the related GP distribution and adjusting for any cash needed to provide for the proper conduct of the business of CQP, other than Sabine Pass,LNG, L.P. operating cash flows reserved : :for distributions in respect of the next four quarters. Any unpaid service fee is accrued up to $20 million. : :(2) CQP Ownership as of June 30, 2011 and proforma for the CQP unit offering announced September 13, 2011 assuming 3,000,000 common units to the public and 1,072,131 common units to a subsidiary of Cheniere. : : : :Available for Management Fees(1) & Sub Units : :253 : :16 : :269 : : : :1 : :53 : :0 : :54 : :Potential Future Cash Flows : : Regas Capacity (from VCRA) : :56 : : $ : :$ 0 – 250 : : General Partner(2) : : Common Units(2) : : Subordinated Units : :Total Distributions Paid from Available Cash : :Distributions Paid Based on IQD and Available Cash(Above) : :Costs : : Operating, G&A, Maintenance CapEx : : Debt Service : :Total Costs : :48 : :165 : :213 : :$ : : : :

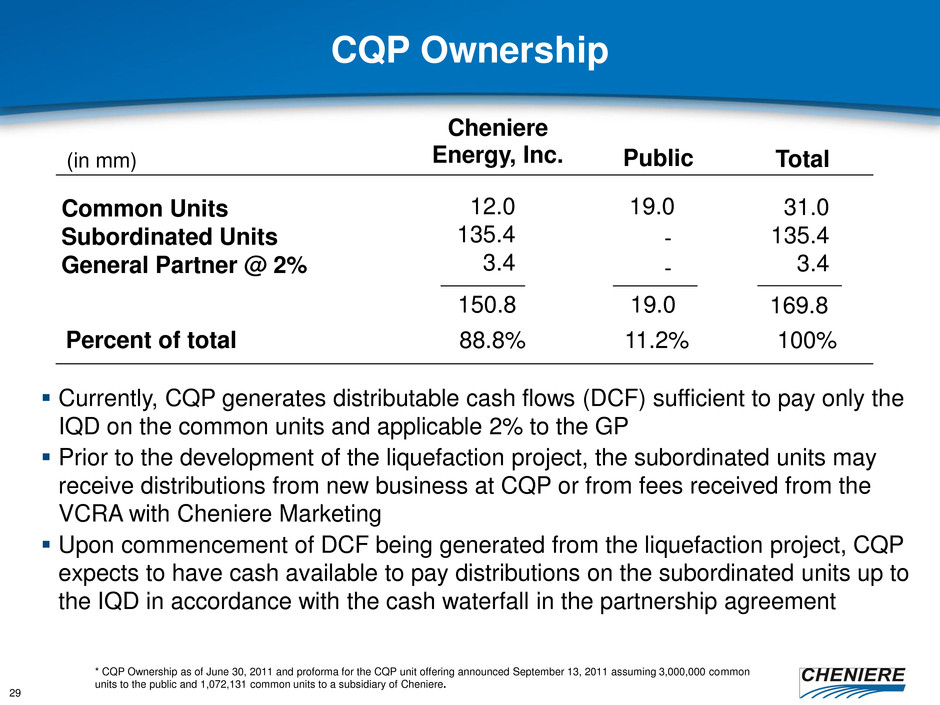

29 : :CQP Ownership : :Common Units : :Subordinated Units : :General Partner @ 2% : :19.0 12.0 : :135.4 : :3.4 : :Public : :Cheniere : :Energy, Inc. : :19.0 150.8 : :(in mm) : :31.0 : :135.4 : :3.4 : :169.8 : :Total : :88.8% 11.2% 100% Percent of total : :* CQP Ownership as of June 30, 2011 and proforma for the CQP unit offering announced September 13, 2011 assuming 3,000,000 common : :units to the public and 1,072,131 common units to a subsidiary of Cheniere. : : - : : - : : Currently, CQP generates distributable cash flows (DCF) sufficient to pay only the : :IQD on the common units and applicable 2% to the GP : : Prior to the development of the liquefaction project, the subordinated units may : :receive distributions from new business at CQP or from fees received from the : :VCRA with Cheniere Marketing : : Upon commencement of DCF being generated from the liquefaction project, CQP : :expects to have cash available to pay distributions on the subordinated units up to : :the IQD in accordance with the cash waterfall in the partnership agreement : : : :

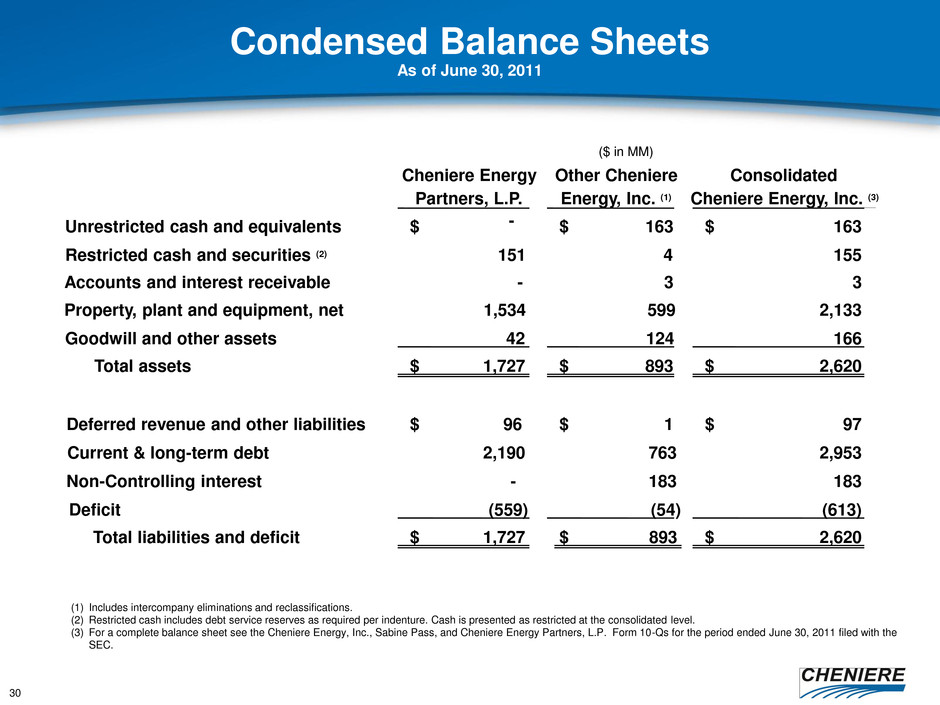

30 : :Condensed Balance Sheets : :As of June 30, 2011 : :Cheniere Energy Other Cheniere Consolidated : :Partners, L.P. Energy, Inc. (1) Cheniere Energy, Inc. (3) : :Unrestricted cash and equivalents $ - 163 $ 163 $ : :Restricted cash and securities (2) 151 4 155 : :Property, plant and equipment, net 1,534 599 2,133 : :Goodwill and other assets 42 124 166 : : Total assets 1,727 $ 893 $ 2,620 $ : :Deferred revenue and other liabilities 96 $ 1 $ 97 $ : :Current & long-term debt 2,190 763 2,953 : :Non-Controlling interest - 183 183 : :Deficit (559) (54) (613) : :1,727 $ 893 $ 2,620 $ : :(1) Includes intercompany eliminations and reclassifications. : :(2) Restricted cash includes debt service reserves as required per indenture. Cash is presented as restricted at the consolidated level. : :(3) For a complete balance sheet see the Cheniere Energy, Inc., Sabine Pass, and Cheniere Energy Partners, L.P. Form 10-Qs for the period ended June 30, 2011 filed with the : :SEC. : :- : :Accounts and interest receivable - 3 3 : : Total liabilities and deficit : :($ in MM) : : : :

CHENIERE ENERGY : :Appendix : : : :

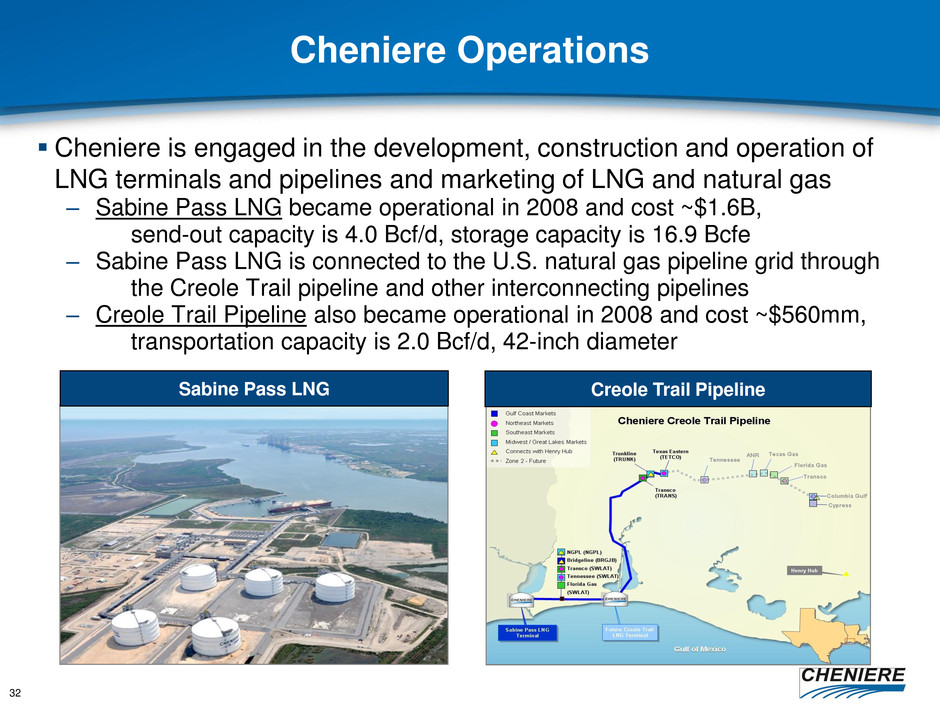

32 : :Cheniere Operations : : Cheniere is engaged in the development, construction and operation of : :LNG terminals and pipelines and marketing of LNG and natural gas : :– Sabine Pass LNG became operational in 2008 and cost ~$1.6B, : : send-out capacity is 4.0 Bcf/d, storage capacity is 16.9 Bcfe : :– Sabine Pass LNG is connected to the U.S. natural gas pipeline grid through : : the Creole Trail pipeline and other interconnecting pipelines : :– Creole Trail Pipeline also became operational in 2008 and cost ~$560mm, : : transportation capacity is 2.0 Bcf/d, 42-inch diameter : :Sabine Pass LNG Creole Trail Pipeline : : : :

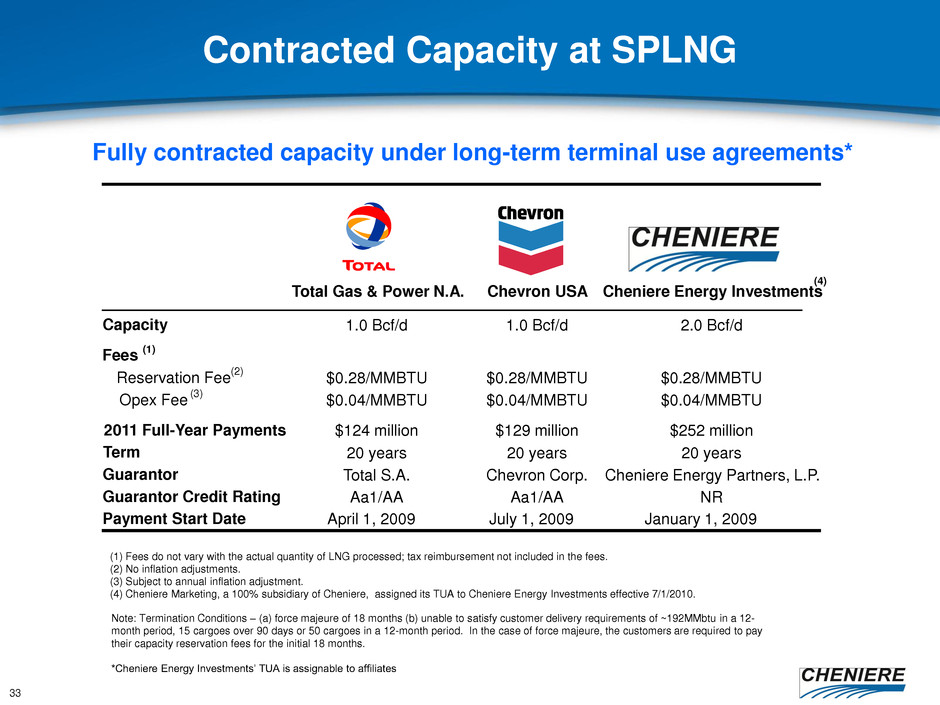

33 : :Contracted Capacity at SPLNG : : : : : :Fully contracted capacity under long-term terminal use agreements* : :Total Gas & Power N.A. Chevron USA Cheniere Energy Investments : :Capacity 1.0 Bcf/d 1.0 Bcf/d 2.0 Bcf/d : :Fees (1) : :Reservation Fee : :(2) : :$0.28/MMBTU $0.28/MMBTU $0.28/MMBTU : :Opex Fee : :(3) : :$0.04/MMBTU $0.04/MMBTU $0.04/MMBTU : :2011 Full-Year Payments $124 million $129 million $252 million : :Term 20 years 20 years 20 years : :Guarantor Total S.A. Chevron Corp. Cheniere Energy Partners, L.P. : :Guarantor Credit Rating Aa1/AA Aa1/AA NR : :Payment Start Date April 1, 2009 July 1, 2009 January 1, 2009 : :(4) : :(1) Fees do not vary with the actual quantity of LNG processed; tax reimbursement not included in the fees. : :(2) No inflation adjustments. : :(3) Subject to annual inflation adjustment. : :(4) Cheniere Marketing, a 100% subsidiary of Cheniere, assigned its TUA to Cheniere Energy Investments effective 7/1/2010. : :Note: Termination Conditions – (a) force majeure of 18 months (b) unable to satisfy customer delivery requirements of ~192MMbtu in a 12- : : month period, 15 cargoes over 90 days or 50 cargoes in a 12-month period. In the case of force majeure, the customers are required to pay : :their capacity reservation fees for the initial 18 months. : : : :*Cheniere Energy Investments’ TUA is assignable to affiliates : : : :

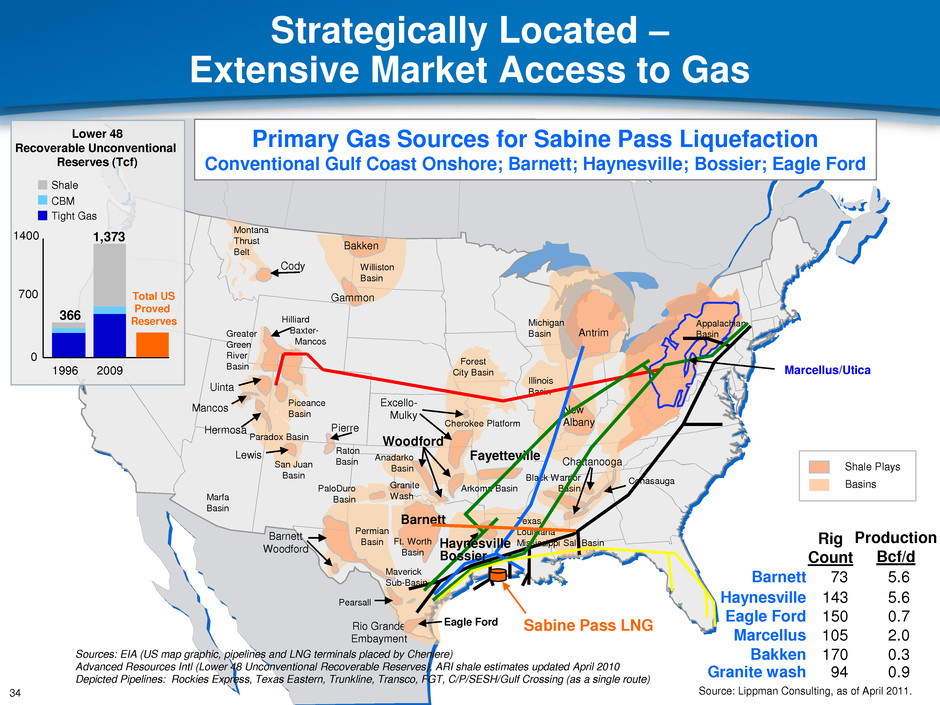

34 : :Strategically Located – : :Extensive Market Access to Gas : :Montana : :Thrust : :Belt : :Cody : :Gammon : :Hilliard : : Baxter- : : Mancos : :Greater : :Green : :River : :Basin : :Forest : :City Basin : :Pierre : :Illinois : :Basin : :Piceance : :Basin : :Lewis : :San Juan : :Basin : :Raton : :Basin Anadarko : :Basin : :PaloDuro : :Basin : :Permian : :Basin : :Barnett : :Woodford : :Pearsall : :Eagle Ford Rio Grande : :Embayment : :Barnett : :Woodford : :Michigan : :Basin Antrim : :New : :Albany : :Chattanooga : :Texas : :Louisiana : :Mississippi Salt Basin : :Fayetteville : :Ft. Worth : :Basin : :Arkoma Basin : :Conasauga Black Warrior : :Basin : :Marfa : :Basin : :Paradox Basin : :Maverick : :Sub-Basin : :Hermosa : :Mancos : :Cherokee Platform : :Excello- : :Mulky : :Appalachian : :Basin : :Marcellus/Utica : :Shale Plays : :Basins : : : :366 : :1,373 : :Lower 48 : :Recoverable Unconventional : :Reserves (Tcf) : :0 : :700 : :1400 : :1996 2009 : :Shale : :CBM : :Tight Gas : :Total US : :Proved : :Reserves : :Sabine Pass LNG : :Haynesville : :Bossier : :Granite : :Wash : :Williston : :Basin : :Bakken : :Primary Gas Sources for Sabine Pass Liquefaction : :Conventional Gulf Coast Onshore; Barnett; Haynesville; Bossier; Eagle Ford : :Sources: EIA (US map graphic, pipelines and LNG terminals placed by Cheniere) : :Advanced Resources Intl (Lower 48 Unconventional Recoverable Reserves), ARI shale estimates updated April 2010 : :Depicted Pipelines: Rockies Express, Texas Eastern, Trunkline, Transco, FGT, C/P/SESH/Gulf Crossing (as a single route) : :Rig : :Count : :Production : :Bcf/d : :Barnett 73 5.6 : :Haynesville 143 5.6 : :Eagle Ford 150 0.7 : :Granite wash 94 0.9 : :Bakken 170 0.3 : :Marcellus 105 2.0 : :Source: Lippman Consulting, as of April 2011. : :Uinta : : : :

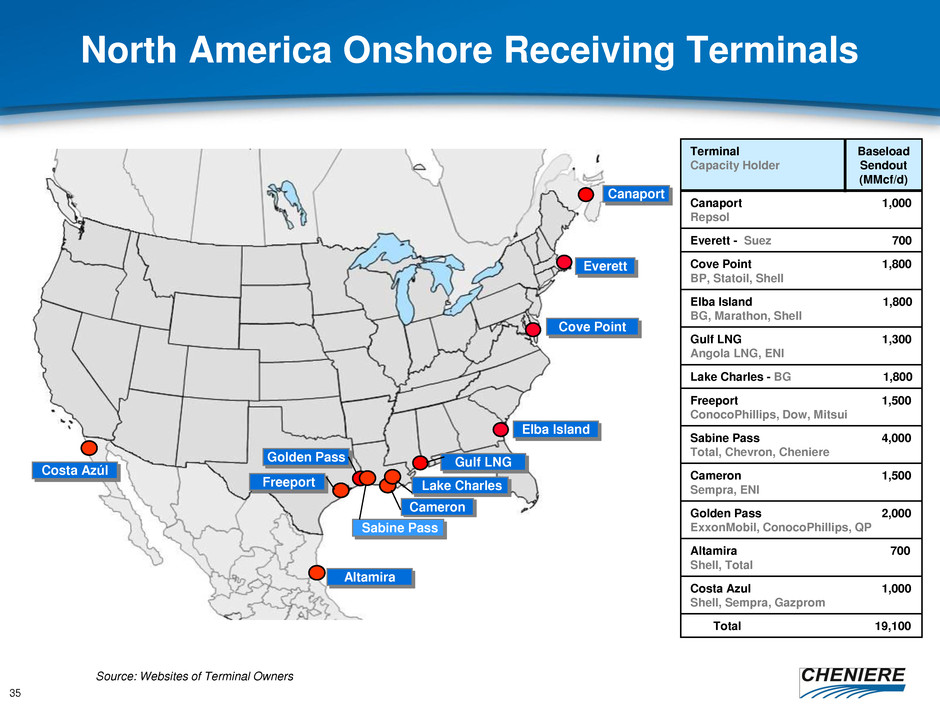

35 : :Everett : :Cove Point : :Elba Island : : Lake Charles : : Sabine Pass : : Freeport : :Golden Pass : :Cameron : :Costa Azúl : :Canaport : :Altamira : :Source: Websites of Terminal Owners : :Terminal : :Capacity Holder : :Baseload : :Sendout : :(MMcf/d) : :Canaport 1,000 : :Repsol : :Everett - Suez 700 : :Cove Point 1,800 : :BP, Statoil, Shell : :Elba Island 1,800 : :BG, Marathon, Shell : :Gulf LNG 1,300 : :Angola LNG, ENI : :Lake Charles - BG 1,800 : :Freeport 1,500 : :ConocoPhillips, Dow, Mitsui : :Sabine Pass 4,000 : :Total, Chevron, Cheniere : :Cameron 1,500 : :Sempra, ENI : :Golden Pass 2,000 : :ExxonMobil, ConocoPhillips, QP : :Altamira 700 : :Shell, Total : :Costa Azul 1,000 : :Shell, Sempra, Gazprom : : Total 19,100 : :North America Onshore Receiving Terminals : :Gulf LNG : : : :

: : : : : :Cheniere Energy : :Contacts : :Katie Pipkin, Vice President Finance & Investor Relations : :(713) 375-5110 – katie.pipkin@cheniere.com : :Christina Burke, Manager Investor Relations : :(713) 375-5104 – christina.burke@cheniere.com : : : :CHENIERE ENERGY : : : :